こんばんは、国際不動産エージェントManachanです。

一昨日、東京・品川で開催した、アジア太平洋大家の会主催「タイ土地投資セミナー」。とてもクオリティ高い内容だったと思います。タイ在住12年、地元の土地投資事情を知りつくした佐々木扶美さんの講演と、今回から新講師として起用した不動産のプロ・市川隆久さんの講演と…相性ばっちりでしたね。

私、2011年にアジア太平洋大家の会をはじめて、全国で140回以上もセミナーやってきましたが、「これだ!俺がやりたかったのは、こんなセミナーだったんだ!」と手を叩きたくなるほどの出来でした。

日本の海外不動産セミナーは、今のところ、東南アジアに人気が集中しています。この地域は、経済こそ伸びていますが、まだ不動産マーケットが未整備で、予測可能性に乏しい。

・この建物が建ったら、いつ、いくらで貸せるのか?数年後に転売する場合、いくらで誰に売れるのか?

・土地を買ったら、将来にかけて、どのように価値が上がり、何年後に、いくらで誰に売れる可能性があるのか?

そうした、不動産としての投資判断に必要な情報を得ることが、非常に難しいマーケットなのです。不動産取引のデータもない、システムもない、転売マーケットだって、存在があやふや、という状態ですから…

「東南アジアの人口と経済は伸びています。不動産価格も、年率何%で上がっています、必ず転売益でますよ!」みたいに、金融商品チックに売ることは可能ですが、「モノ」としての土地・建物や、生身の入居者に、何十年も向き合ってきた不動産投資家の私としては、そういう販売手法には正直、抵抗がある。

たとえ経済全体が伸びていても、不動産はマクロだけでは語れない、極めて個別性の強い資産です…たとえば、東京へ直通する鉄道沿線のA駅に快速が止まって商業施設ができれば、両隣のB駅とC駅が割を食う。A駅は徒歩15分まで資産価値あるけど、隣のB駅は徒歩10分離れると調整区域になって将来性ゼロ…不動産とは、そんな世界なのです。不動産投資は、ペーパーアセット投資とは根本が違うのです。

ただ、個別性だけ強調しても仕方がないので、数値データと分析を駆使して、不動産としての予測可能性を高めたい、投資判断に有益な情報を提供したい。

現状では東南アジアにそういうデータがありませんが、幸い、先行事例として「日本」があります。そこで、過去30年間、日本の不動産マーケットの歩んだ歴史を知り尽くした市川氏を新講師として起用し、

「日本の不動産市場から、東南アジア不動産の将来像を占う」新しいセミナー形態を考えました。これが大当たりだったので、11月8日のラオス不動産セミナーでも、市川氏を起用することに決めました。

海外不動産を扱うセミナーは全国的に増えていますが、私たちは「とことん、不動産にこだわる」姿勢を失わずに、今後もセミナーで情報提供を心掛けていきます。

ところで、市川氏の講演内容で、とても示唆に富むものがありました。私なりに解釈すると…

・東南アジア新興国のなかで、経済成熟と人口の少子高齢化が一番早く来るのは、タイ。

・タイの経済も地価もいま伸びているが、将来時点で潮目が変わり、おそらく日本のたどった道をたどるだろう。

・ただ、人口構成や平均所得から考えると、今のタイは日本の昭和40年代に相当するので、潮目が変わるまでにまだ時間的余裕があるだろう。

タイや東南アジアの不動産価格が、長期スパンでみて、今後どうなっていくかを占う上で、日本の経験は大変、示唆に富みます。

ところで、日本の公示地価をはじめ、不動産関連データが整備されたのは1983年(昭和58年)頃のことです。当時の日本はオイルショックを乗り切り安定成長、平均所得も1万ドルを超えつつあり、今のタイからみると、「ちょっとだけ近未来」といった趣きでした。

ご存じの通り、その数年後に不動産バブルが起こり、派手に弾けて、「失われた10年(20年?)」を経験したわけですが、

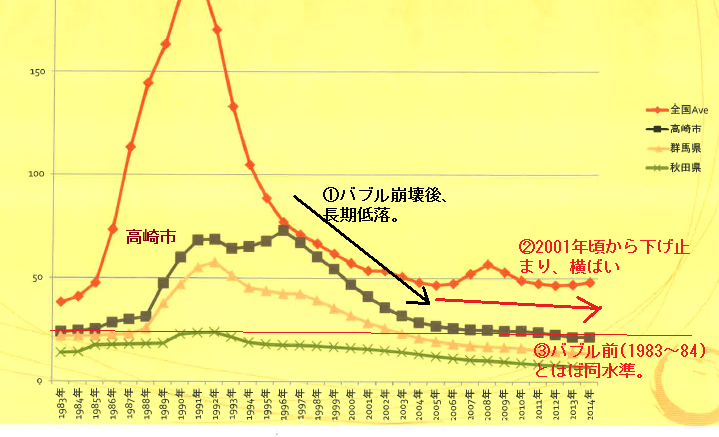

日本各地の土地価格の推移を詳しくみると、バブル崩壊10年を経過した2001年前後から、二極化が進んできています。東京など大都市圏では「底入れ」して、その後は地価水準が安定的に推移していますが、地方圏ではいつまでも底入れせず、だらだらと下落が続いています。大きくわけて、3つのパターンに分類できるように思います。

【パターン①:大都市型】 (例.東京都)

・バブル期に、大幅に価格上昇

・バブル崩壊後、大幅に価格下落

・2001年頃に底入れ、その後は地価が安定(横ばい~微増)

・バブル開始前より、今の方が地価水準が高い。

【パターン②中核都市型】(例.高崎市)

・バブル期に、比較的マイルドな価格上昇

・バブル崩壊後、比較的マイルドに価格下落

・2001年頃に底入れ、その後は地価がほぼ横ばいで推移。

・バブル開始前と、今とでは、地価水準がほぼ同等。

【パターン③地方型】(例.秋田県)

・バブル期に、小幅な価格上昇

・バブル崩壊後、小幅に価格下落

・その後、現在に至るまで底入れを経験せず、地価が下がり続けている。

・バブル開始前より、今の方が、地価水準がさらに低い。

面白いことに、同じ首都圏、同じ鉄道沿線でも、「東京都」に近い強い動きを見せているところと、「秋田県」のような弱い動きを見せているところと、二極化しています。例として、私の郷里・JR常磐線沿線を見てみます。

この沿線は、バブル以前の好景気の時代、東京都内に家を買えない人たちが、マイホームを求めて、松戸、柏、我孫子、取手と…どんどん遠方に住宅地が広がっていったところです。東京駅からの距離と所要時間は下記の通り。

松戸駅 20.5㎞ 27分

柏駅 31.6㎞ 36分

我孫子駅 36.0㎞ 41分

取手駅 42.1㎞ 47分

しかし、バブル崩壊後の地価推移データを見ると、「東京から遠方」あるいは「駅から遠い場所」で家を買ってしまった人々が、軒並み大損したことが分かります。大まかにいうと、

松戸市と柏市…東京都と同じ「大都市型」の動き

我孫子市…高崎市と同じ「中核都市型」の動き

取手市…秋田県と同じ「地方型」の動き

「柏駅」と「取手駅」は、所要時間にして11分しか違いませんが、地価推移パターンからいうと「東京都」と「秋田県」くらいの差がついてしまっています。商業施設の充実の差などもありますが、「東京から、わずか11分遠い」だけで、資産価値の面で雲泥の差が付いてしまったのです。

【柏駅徒歩圏住宅地の地価推移】

1983年当時:21.5万円/㎡

1991年当時:68.0万円/㎡ (バブル最盛期)

2004年当時:21.7万円/㎡ (底入れ)

2014年当時:23.1万円/㎡ (緩やかに回復傾向)

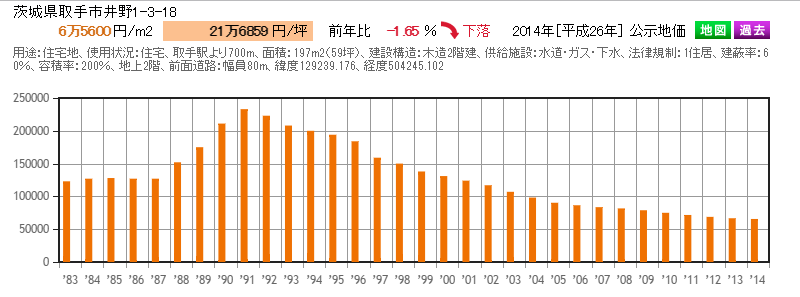

【取手駅徒歩圏住宅地の地価推移】

1983年当時:12.3万円/㎡

1991年当時:23.3万円/㎡ (バブル最盛期)

2004年当時:9.8万円/㎡ (底入れなし)

2014年当時:6.5万円/㎡ (現在でも下落続く)

また、「アベノミクス」の昨今、東京都心部の土地価格はミニバブル的な様相を呈していますが、郊外に出ると濃淡がハッキリ分かれます。東京から近い順に見ていきますと、

【松戸市の地価マップ】

市内ほぼ全域で、前年比で地価が上昇。満遍なく強い動き。

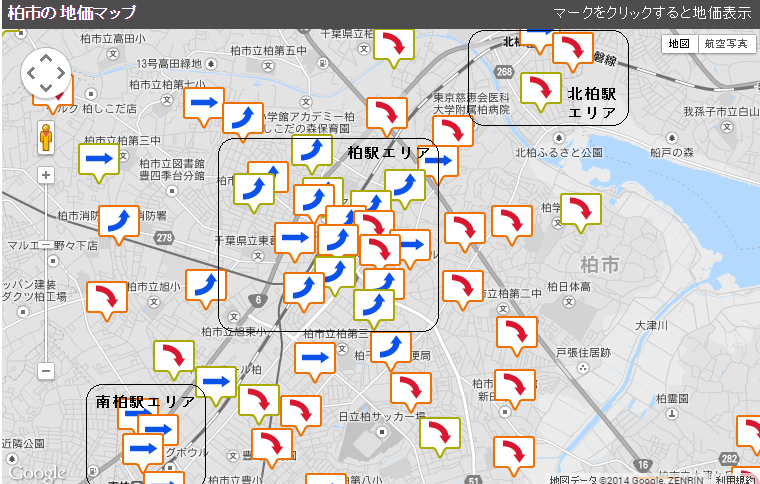

【柏市の地価マップ】

駅から離れると弱いですが、柏駅と南柏駅の駅近エリアは軒並み前年比上昇。

【我孫子市の地価マップ】

我孫子駅の駅近を除き、ほぼ全域で前年比下落。

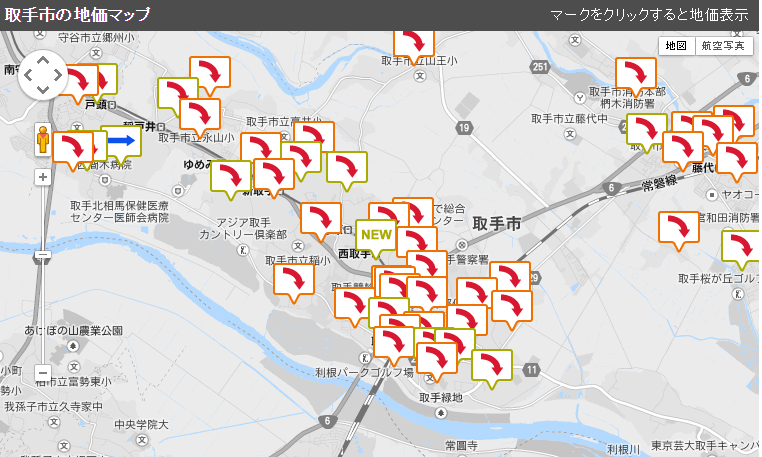

【取手市の地価マップ】

全域で前年比下落。

後知恵になりますが、「都内から離れても、せめて松戸か柏に買っておけば良かった」、「我孫子以遠で買ってしまうと将来キツイ」という結論になるでしょう。

ただ、バブル以前の、毎年、土地建物の価格が上がる時代に生きた人は、そんなこと考えずに、どんどん、遠い郊外に家を買いました。取手よりさらに遠方、竜ケ崎や牛久、土浦まで、東京通勤者の住宅地が広がったのです…

「日本(常磐線)の経験」は、いまタイで土地や建物を買う人にとって、大変示唆に富むものではないでしょうか?

いまバンコクでは、郊外に向けてどんどん鉄道が延伸され、住宅地が広がっています。今は、どこ買っても値上がりますが、今後(約10年後?)、潮目が変わった時、どうなるのか?都心から遠い延伸区間で家を買った人の、資産価値は果たしてどうなるのか?

むろん、日本の経験が、タイの将来にそのまま当てはまるわけではないでしょうが、人口、所得水準、銀行融資、インフラ、商業施設…土地価格に影響するファクターを整理・分析していけば、国は違えど、それなりに妥当な精度で、資産価値を予測できるようになるかもしれません。

アジア太平洋大家の会は、その方向性を目指していきます。あくまで不動産にこだわり、全世界で不動産の目利きができるようになっていきたいです。

Translate »