前編の続きです。

アメリカ・テキサス州某所にある、「快速減価償却で節税できる中古物件」と「新築優良物件」の二つの紹介を受けたサラリーマンAさん、販売業者の説明を受けた当初は、「安く買えて節税もできる中古物件で決まりだぜ♪」だと思っていましたが、アメリカ不動産歴10数年、投資で成功したMさんのセカンドオピニオンを得たところ、「新築を選ぶべき」だという・・・その判断軸は何か?

「この2物件を比べると、競争力が全然違うのですよ。」

「競争力の高い物件は、毎年、家賃も伸びるし、さらに、5~6年後に売却された時の価格の伸びが全然違います。日本の減価償却で得られる節税効果よりも、ずっと大きなお金を、アメリカで稼いでくれるはずです。」

Mさんは続けます。

・この新築物件が建つ所は、市内でも指折りに治安が良く、優良な学校が多数あります。しかも大企業の本社進出が相次ぎ、全米、全世界から来たエグゼクティブやマネジャークラスの方々が選んで住まう場所になります。高属性な方々を入居ターゲットにできるので、良い家賃が取れますし、いま新築でコンディションが良ければ、数年後売却する時に、彼らに高値で売ることも十分視野に入ってきます。

・一方で、築古物件が建つ場所は、市内で最悪とはいいませんが、場所柄や治安はそれなりで、これといった特徴のない住宅地です。入居ターゲットは白人の労働者階級か、ヒスパニック系の子沢山ファミリーが中心で、3ベッドルームと庭とガレージがあれば家賃はそれなりにとれますが、伸びしろがありません。また、数年後売却する時に、ターゲットが労働者ファミリー中心になるので、キャピタルゲインもあまり取れません。

その説明を聞いて、Aさんは考えました…

・新築の方が競争力の高い、良い物件だということは良く分かった。

・でも、築古を買わないと快速償却を使った節税はできない。

・新築を買って得られる期待収益と、築古を買って得られる節税メリットは、どちらが大きいんだろう?

そもそも、減価償却による節税とは具体的には何なのでしょう?Aさんのケースに即して考えてみましょう。数字や税務用語がガッツリ出てきますがお付き合いください(簡単のために、1ドル=100円で換算します)。

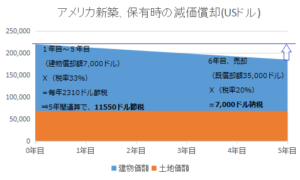

・新築を買う場合、木造の建物なので日本の税法による法定償却年数は22年。建物価値は1540万円。つまり年間70万円(=1540万円/22年)ずつ償却できる。

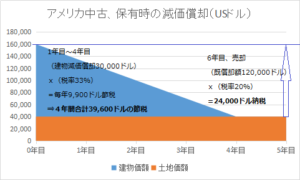

・一方、築古を買う場合、築22年以上経年した木造の建物なので、日本の税法上、4年で償却できる。建物価値は1200万円。つまり年間300万円(=1200万円/4年)も償却できる。

・その4年間、Aさんが年収1000万円超のサラリーマンであり続けた場合、所得税23%に地方税10%、計33%の税金が天引きされる。つまり、年収が100万円上がるごとに33万円づつ税金で持っていかれる計算になる。しかし上記の築古物件を購入した場合、今後4年にわたり、300万円×33%=99万円づつ、税金還付が受けられる。4年間通算だと396万円も節税できる。

・もっとも、その築古を売却した場合は、譲渡所得税が分離課税される。購入後5年を超えれば税率は20%(厳密にいえば20.315%)、売却価格が購入時と変わらないと仮定して、これまで償却した1200万円がそのまま簿価上の売却益になるので、(購入時・売却時諸費用を除いて計算すると)それに20%をかけた、1200×20%=240万円を納税することになる。ただし、これまで通算396万円節税できているので、売却時に240万円納税しても、税金面では156万円トクしたことになる。

・一方で、新築を買った場合、毎年の節税効果は70万円×33%=23.1万円。5年間通算の節税効果は115.5万円。その後に売却した場合の譲渡所得税は、上記に準じて計算した場合、償却済額350万円×20%=70万円。つまり税金面では45万円しかトクしない。

めんどくさい計算の、ぶっちゃけ結論を言うと、

・築古を買うと、今後5年間で、156万円も節税できる。

・新築を買うと、今後5年間で、45万円しか節税できない。

AさんはMさんに問います。「築古を買った方が、税金面では111万円もトクする計算になります。新築を買えば、それを上回るだけの収益が出るんですか?」

Mさん「そんなの楽勝ですよ…私に言わせれば、そんな小さな税金面のメリットを得るために、わざわざ競争力の劣る物件を買う意味が分かりません。」

なぜ、物件の収益力にそこまで差が出るのか?それは、「業者の説明になかった部分」に秘密があります。

アメリカは、不動産投資関連のデータベースが発達しています。それを調べると、新築物件の建つエリアの不動産価値の伸び率は、直近で年率8~10%、市の平均が4%、築古物件のエリアでは2~3%という数字が出ていました。

両者の差を控え目にみて、今後5年間通算で、

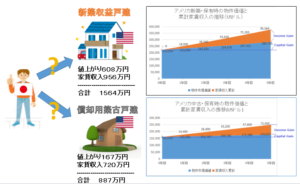

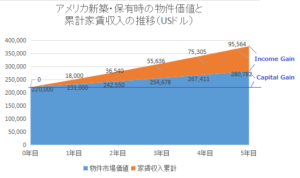

・新築物件は、「年率5%づつ物件価値が上昇」、「年率3%づつ賃料が上昇する」と仮定

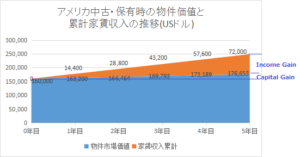

・中古物件は、「年率2%づつ物件価値が上昇」、「賃料上昇は年率0%」と仮定

購入5年後(6年目)に売却する前提でシミュレーションすると、歴然とした差が出ました。簡単のために購入時・保有時・売却時の費用を除いて考えると、

・新築物件は、「通算の家賃収入956万円」+「値上がり益608万円」=1564万円を産む。

・築古物件は、「通算の家賃収入720万円」+「値上がり益167万円」=887万円を産む。

・両者の差は、677万円。

Mさんは言います。「今の局面で築古物件を選ぶということは、シミュレーション上の話ではありますが、ざっくり言うと、111万円トクするために、677万円を余分に産む投資機会をみすみす逃すということなんですよ。」

Aさんは、ここでようやく理解できました。目先の節税よりも、本当に利益を生む優良不動産に投資すべきだというセオリーを・・・

数年後、Aさんはアメリカ・テキサスの地を訪れ、優良な地域で新築を買った選択が正しかったことを実感しました。街がどんどんきれいになり、魅力的な商業施設が次々とできる、家賃は毎年上がり、足元の値上がり幅は年5%どころかそれ以上のパフォーマンスを上げ続けていました。「銘菓東京バナナ」をもってMさんの邸宅を訪れ、何百万円を増やしてくれた彼のアドバイスに改めて感謝したのは言うまでもありません。

補足)上の収支計算は厳密にいうと正しくありません。新築物件は大きく値上がるので、その分、日本で納税する譲渡所得税も増えますし、また購入価格が違いますので(新築2200万に対し築古1600万)、それを基準に投資効率を比較しなければなりません。その他、購入時経費4%、売却時経費6%、保有時経費が初年度月額4万円、経費上昇率2%/年と、現実的な想定を置いてNETベーでス計算し、IRR(内部収益率)で公平に比較したところ、結果は

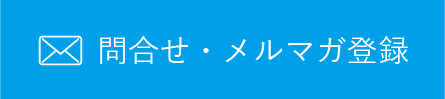

アメリカの収益のみで計算した場合

⇒新築のIRR 11.02%/年

⇒築古のIRR 6.97%/年

日本の節税効果も入れて計算した場合

⇒新築のIRR 10.33%/年

⇒築古のIRR 8.50%/年

結局、年収1000万円前後の、資産形成期のサラリーマンの場合、「快速償却で節税する位なら、優良物件を買うことにフォーカスした方が吉」ということが、数字的にも裏付けられたと思います。

Translate »