こんにちは、国際不動産エージェントManachanです。

昨今、東京や大阪では海外不動産販売業者によるセミナーが多数行われ、快速減価償却で日本の所得税を4年間節税できる「中古木造戸建」や「中古木造アパート」を中心に、たくさん売れているようです。

「節税」を謳い文句に日本で売られている海外物件は、アメリカが圧倒的に多いですが、投資視点や資産価値視点でみると正直微妙なものが多いです(米国の築古木造物件、人気だけれど危うい理由~「節税ありき」は避けるべき)。私などはよく、

・所得税を節税できるといっても、売れば譲渡所得税ガッツリ取られるんだから、本質的には「繰り延べ」に過ぎないですよ。

・節税効果の魔法を取り払って、物件そのものの収益性をみて、余りにカスだったらやめた方がいいですよ。

などとアドバイスしてますが、その声が届く前に精査せず買っちゃう人はとても多い。少なくとも何千万円もする大きな買い物、売買契約しちゃう前に数万円払って専門家にセカンドオピニオン聞くとか、頑張って10万円出して「海外不動産の考え方、買い方」の特別講義でガッツリ学ぶとかした方が良いと思いますよ。非常に投資対効果が高いと思いますし…少なくとも私はそういう出費を惜しみません。

(とりあえずタダで、という方はせめて、弊社サイトの「アメリカ不動産コラム」全部読んだ方がいいですね。)

とはいえ、黙っていても年間数千万円の経常利益がラクラク出てしまう会社の経営者さんとか、年俸5000万円以上のスーパーサラリーマンにとっては、たとえ繰り延べであっても所得税の節税は切実な問題ですので、彼らの「海外不動産で快速償却したい」ニーズに応えるのはやぶさかではありませんし、リクエストがあればすぐに世界中で物件探してきます。

ところで、節税目当てのアメリカ不動産購入にあたって、知っておくべきことは、日本側、アメリカ側双方にあります。今回は、「アメリカ側」にフォーカスして書きます。

通常、外国人投資家がアメリカの収益物件に投資する際は米国法人(LLC等)を設立するケースが多く、私もそのようにしてますが、日本の節税を前提に買う場合は、必然的に日本の個人または法人名義で保有することになります。そうなると米国LLCを使うのと比較して明らかに2つ、不利な点があります。

1) 保有期間中にオーナーが亡くなった場合の相続関連リスク(検認裁判、遺産税等)

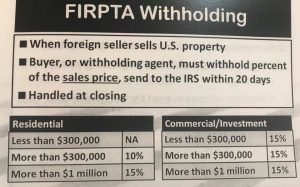

2)物件を売却した際に米国で支払うFIRPTA(売却源泉税)

1)については、以前のブログ(アメリカ不動産、個人と法人どちらで買うべきか?)に詳しく書いたので割愛します。

2)については日本で余り知られてないようなので解説しますね。FIRPTA(Foreign Investment in Real Property Tax Act)という、アメリカの連邦税です。FIRPTAは、外国非居住者の個人または法人が米国不動産を売却すると、売却額の10~15%が有無を言わさず米国政府に源泉徴収されてしまう仕組みです。売却益じゃなくてグロス売却額の15%というのはかなり大きいです(例.1億円で売れたら1500万円の納付)。なお、FIRPTAの税額は増加傾向にあります。

源泉税なので翌年の米国確定申告で還付申告できますが、このFIRPTA、業者のセールスマンは物件売る際にちゃんと客に説明してるんでしょうか?説明しないとまずいと思います。

というのも、最近は日本の信販ローンで物件価格の80~90%とか借りて米国不動産を買うケースが散見されるからです。米国物件の売却時に、売却価格や為替レートの関係で、信販ローンの残債が8割以上残ってしまった場合、FIRPTAで15%も源泉徴収されちゃうと、残債をチャラにできないリスクが出てくるのです。

さらに、売却した当年または翌年の3月には日本の譲渡所得税を納めなくてはなりません。保有中にガッツリ償却とって、簿価が低くなった状態で売却し、譲渡益の2割または4割がかかるため大きな納税になります(例.1億円で売れて償却後の簿価が2000万円になっていれば1600〜3200万円の納税)。

つまり日米の税がダブルでガッツリかかってくるのです。一つだけ、救いがあるとすれば、米国歳入庁に払ったFIRPTA税は日本の確定申告で「予定納税」とみなされて、経費計上できるので、その意味では二重払いにはなりませんが、でも、米国の不動産売却価格、米ドル為替、信販ローン残債のバランスによっては、次のようなリスクもあり得ます。

・1ドル=110円の時に、建物比率75%、快速償却節税できる米国中古木造戸建を35万ドル(3850万円)で購入、ネット3.5%家賃保証つき。

・同物件を買うのに現金1000万円を手出し(自己資金は850万円+諸経費150万円)。残り3000万円を、提携信販ローン(年利2.9%、30年)で調達。

・業者がネット3.5%で賃料保証したので、米国の家賃収入と月々の返済がトントンになった。但し米国固定資産税や保険料、年間約40万円は手出し。

・4年間、がっつり償却とって所得税を節税、ラッキー!と思ってたら、

・4年目に、母親が長期入院することになり、緊急に資金が必要になって、売却を検討。

・購入時と同額の35万ドルで売れると聞き、売却を決意。その時点では円高が進み、1ドル=100円に。

・35万ドルで売却したと思ったらFIRPTA15%と仲介手数料6%が差し引かれて、手残りが276,500ドル(2765万円)に。

・その時点で信販ローンの残債がちょうど2765万円、諸経費、送金手数料等ひくと、100万円ほどの手出しに。

・しかも、翌年3月の確定申告で、これまで償却した2887万円(3850×75%)に40%の短期譲渡税がかかった。FIRPTAで納税した525万円や購入時経費その他もろもろを経費計上しても400万円以上の納税になった。

結局、この方の場合、「4年間の所得税節税」と引き換えに得られたものは、決して面白いものではありません。

・保有時のキャッシュフローは160万円の赤字(40万円x4年)。

・母親の緊急入院の費用を米国不動産売却から捻出できなかったばかりか、100万円を手出しした。

・さらに確定申告で400万円以上を払った。

仮に、4年間で2000万円以上の所得税節税ができたのであればトータルでマイナスになってないからいいじゃん、という話もあるのでしょうが・・こんな結果になるのなら、わざわざ「節税用に微妙な不動産」の購入という選択肢より、もっと良い方法があったのではないかと思います。

なお、米国法人(LLCなど)を設立して不動産を持たせれば、FIRPTAや遺産税を回避できますので、余程の所得税節税が必要という方でもない限り、一般には私はそちらをお勧めしています。

追伸)上記は2017年末時点の情報です。2019年11月21現在、米国LLC(Single, Multi members)もFIRPTAが適用されることが確認できました。詳細は以下のウエブサイトに記載されています。